发布日期:2024-12-09 11:42 点击次数:176

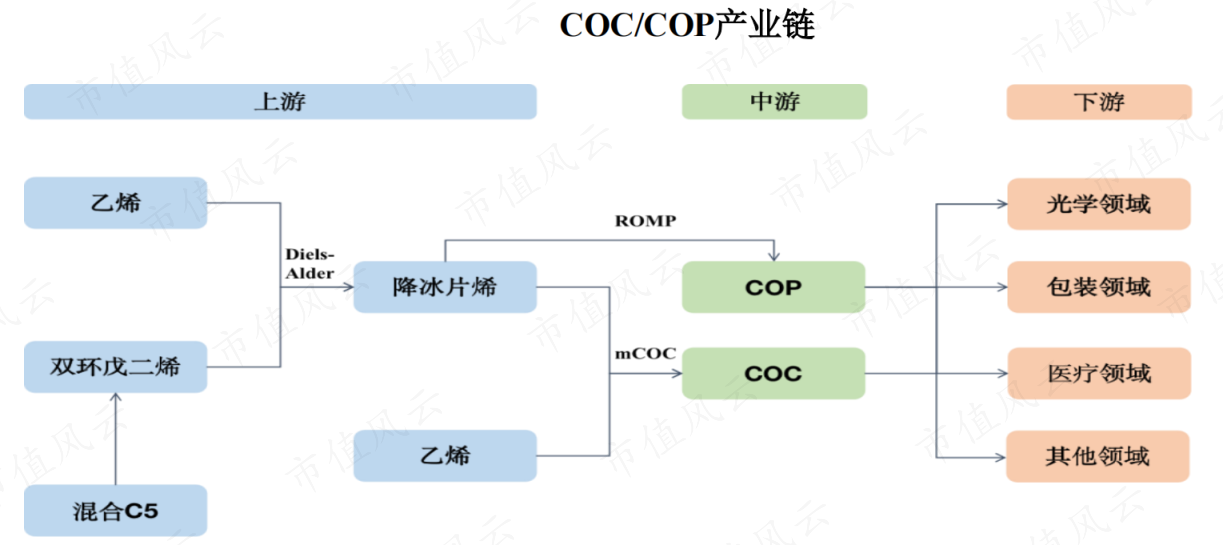

COC/COP(环烯烃团员物、共聚物)是一种非晶态透明树脂,具有出色的光学性能、优良的气密性、耐热性、刚性以及高透光率,属于高性能光学材料。

手机镜头是COC材料第一大阛阓,在光学领域还有向臆造实验、昂首泄露、车载光学等新场景拓展的机遇。

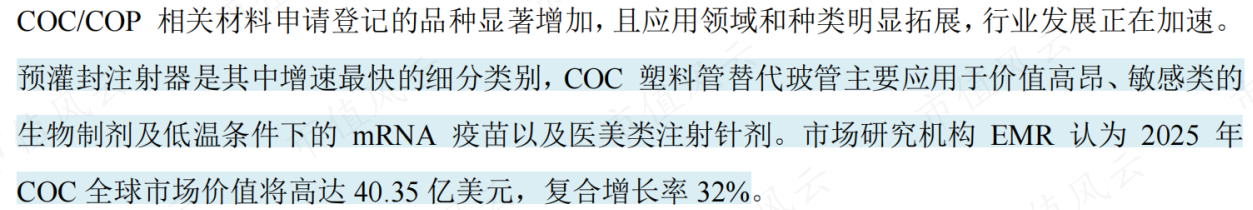

医药包材领域是COC材料第二大阛阓,预灌封打针器是其中增速最快的细分类别,COC塑料管替代玻管主要应用于mRNA疫苗以及医好意思类打针针剂。

(起首:2023年报)

中国事环球COC/COP最大消耗国,2021年入口量约2.1万吨。但当今国内环烯烃团员物主要依赖于入口,况且价钱美妙(家具价钱在 10 万元/吨-30 万元/吨之间)。

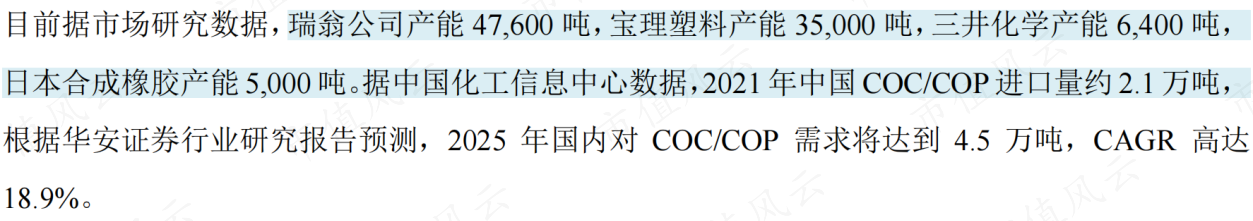

环球COC/COP阛阓基本被日系厂商包揽,包括日本瑞翁(Zeonex)、日本三井(APEL)、日本宝理(TOPAS)等,其中日本瑞翁和日本宝理产能占比拟大。

(起首:2023年报)

比年来,COC/COP国产化程度加快,本期风浪君要先容的这家公司,在2014年即启动了环烯烃团员物研发,比年来也曾获得较猛进展。

这家公司等于阿科力(603722.SH,下称公司),2023年公司在已建成5000吨光学级环烯烃原料坐蓐线的基础上,初始设立环烯烃团员物千吨级坐蓐线。

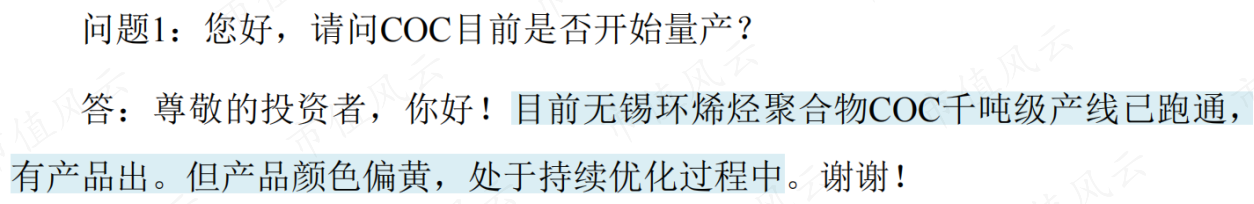

本年9月,公司公告称,千吨级高透光材料(COC家具)将厚爱干涉试坐蓐阶段,当今环烯烃团员物COC千吨级产线已跑通,工艺还在抓续优化。

(起首:公司公告11.16)

从上述信息看,阿科力COC材料业务的远景尽头可不雅,那么公司质料如何呢?

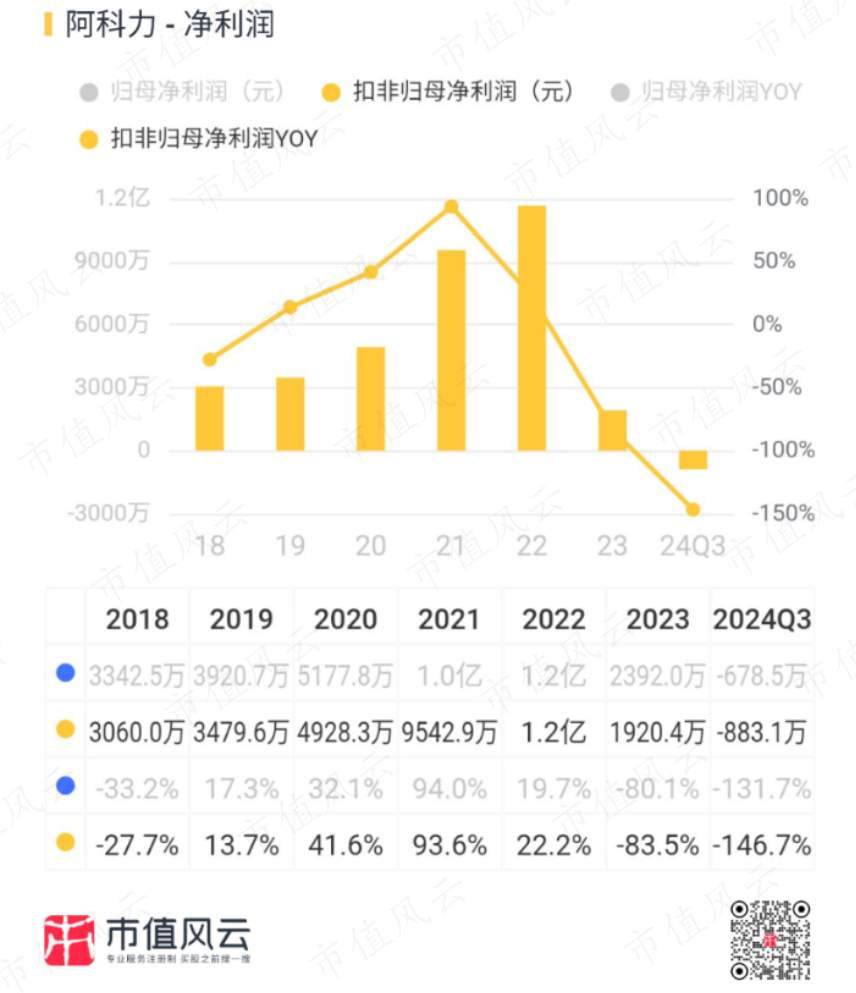

一、事迹过山车,前三季度圆寂

阿科力诞生于1999年,于 2014 年在新三板挂牌,2017 年转板至 A 股上市。

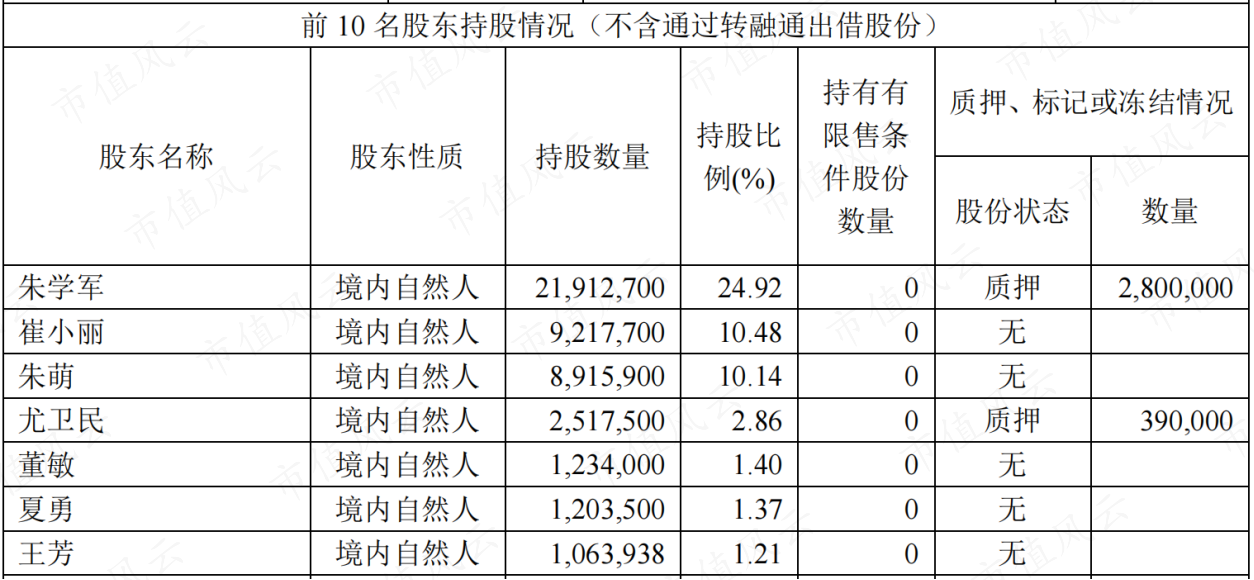

公司本体章程东谈主为朱学军,打消2024年三季度末,朱学军抓股比例为 24.92%(13%被质押),崔小丽(朱学军妃耦)、朱萌(朱学军之子)分离抓股 10.48%、 10.14%,家眷总共抓股 45.54%。

(起首:2024年三季报)

公司主营化工新材料业务,主打家具为脂肪胺(聚醚胺)、光学级团员物材料(丙烯酸异龙脑酯、甲基丙烯酸异龙脑酯)。开篇提到的COC材料,是公司新打造的利润增长点。公司为国度级专精特新小巨东谈主企业。

需要钟情的是,在主业除外,公司在2018年年报中提倡了多元化策略,准备涉足固体氧化物燃料电板领域。

2019年,公司参与投资了阿科力中弗(无锡)燃料电板工夫有限公司(认缴出资600万),2024年上半年控股子公司阿科力中弗仍然处于圆寂现象。

(起首:2018年报)

公司家具除内销外,还出口厚交意思国、欧洲、东南亚等国度和地区。境内以直销为主,境外以直销和经销相联结的神态销售。

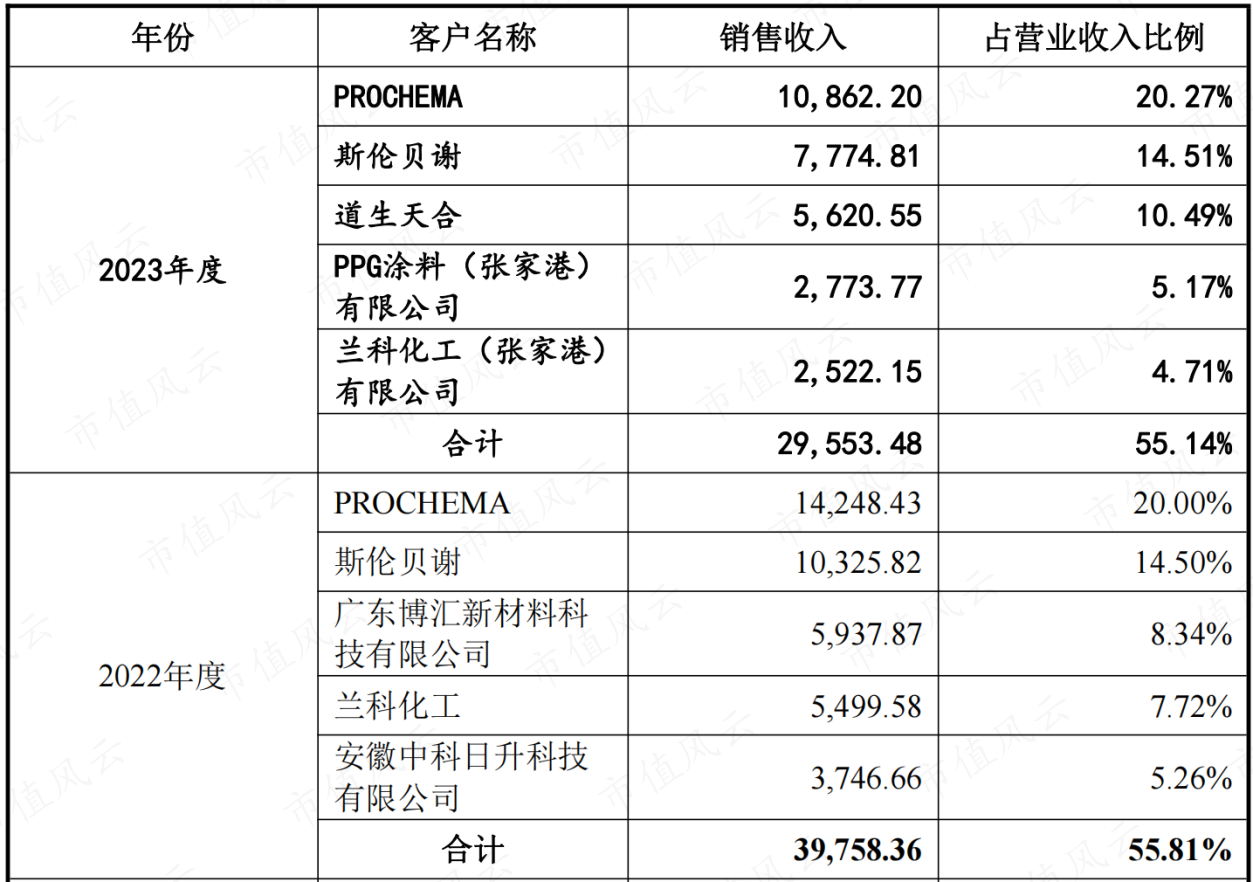

客户包括瀚森化工、兰科化工、斯伦贝谢等环球著名企业,第一大客户PROCHEMA是化工家具专科生意商,其下搭客户包括杜邦化学等。

近几年公司外售占比均在40%以上,本年上半年外售占比达到58%。

(起首:公司公告)

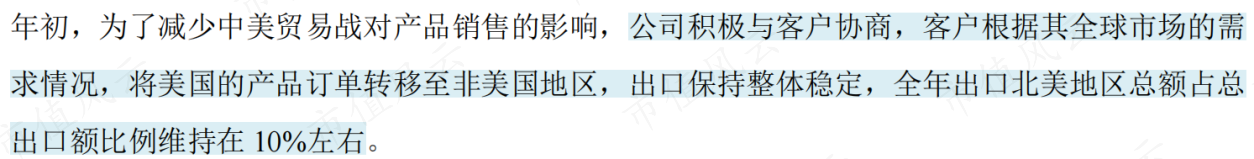

为了减少中好意思生意战的影响,公司已将好意思国的家具订单转动至非好意思地区,参考2019年年报,对好意思出口占总出口额比例在10%傍边。

(起首:2019年报)

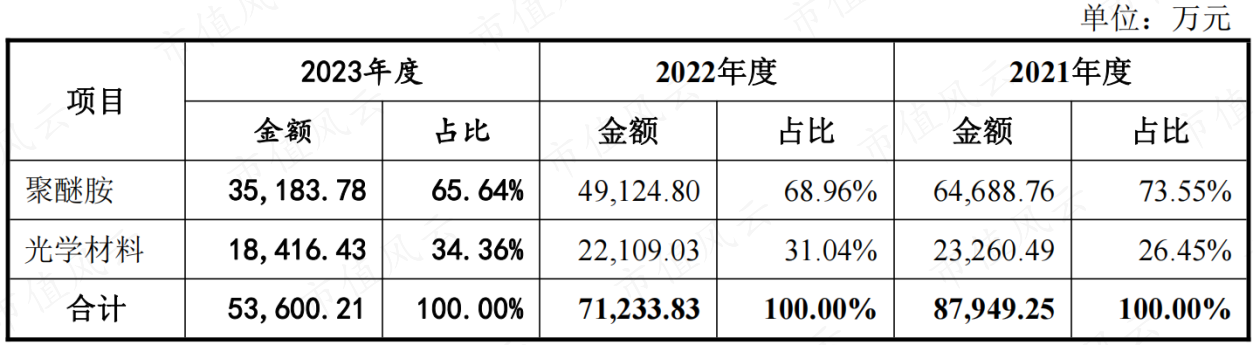

2024H1,聚醚胺、光学材料收入占比分离为60%、40%,历史上聚醚胺收入占比基本在5成以上。

(起首:2023年报)

从计划情况看,近几年公司营收阅历了一波过山车.2018-2021年,营收保抓两位数增长,但2022年以来,营收抓续下滑,前三季度营收同比下降11.9%。

(起首:市值风浪APP)

近两年毛利率也大幅下滑,本年前三季度毛利率降至8.8%(2022年为30.3%),净利率转负。

(起首:市值风浪APP)

2022年,公司扣非归母净利润为1.2亿元,2023年降至0.2亿元,本年前三季度已处于圆寂现象。

(起首:市值风浪APP)

背后发生了什么?

二、家具价钱抓续下滑,传统业务仍承压

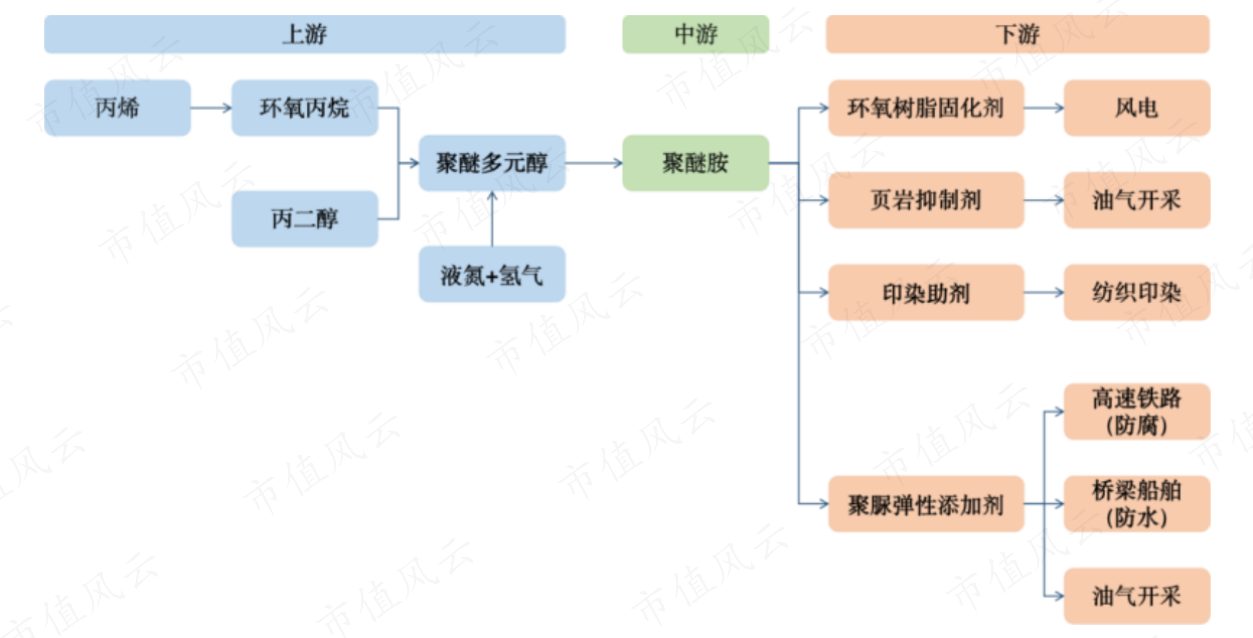

1、聚醚胺:行业供给加多、需求不及,价钱下行

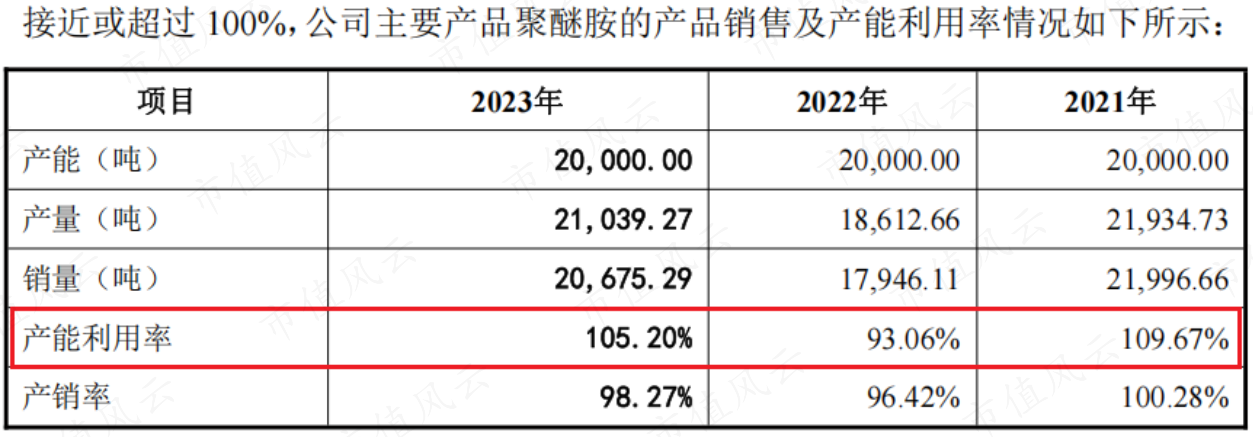

聚醚胺业务行为公司的中枢业务,当今联想产能已达2万吨/年。

风力发电(风电叶片制造)是聚醚胺下流最大应用领域,下流还包括页岩油气及海洋油气开采等油领域。

(起首:2023年报)

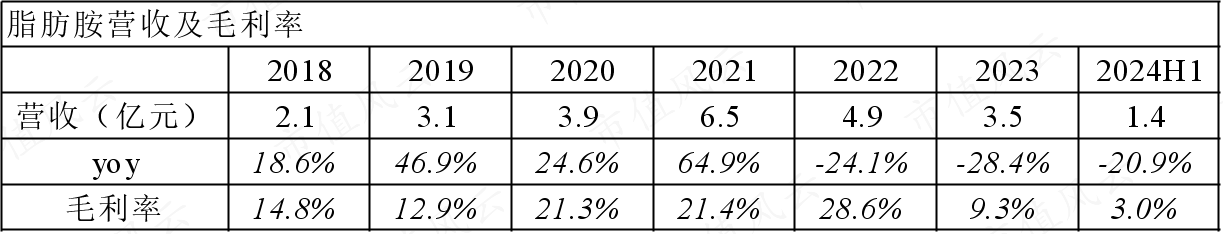

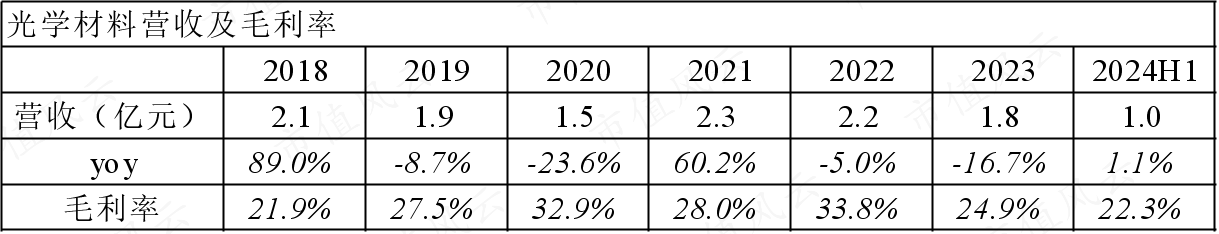

2018-2021年,聚醚胺营收均保抓两位数增长,但2022年以来,营收抓续下滑,近两年毛利率也下降显然,上半年降至3%。

(起首:同花顺iFind,制表:市值风浪APP)

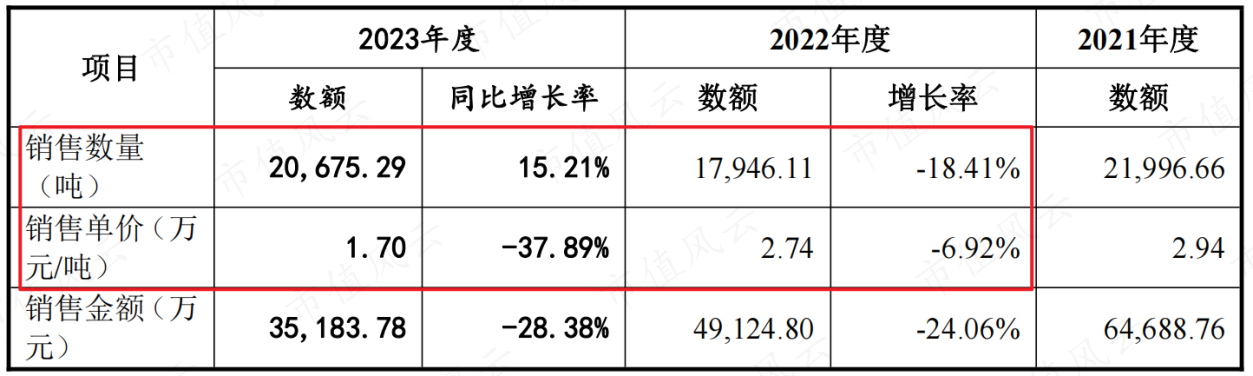

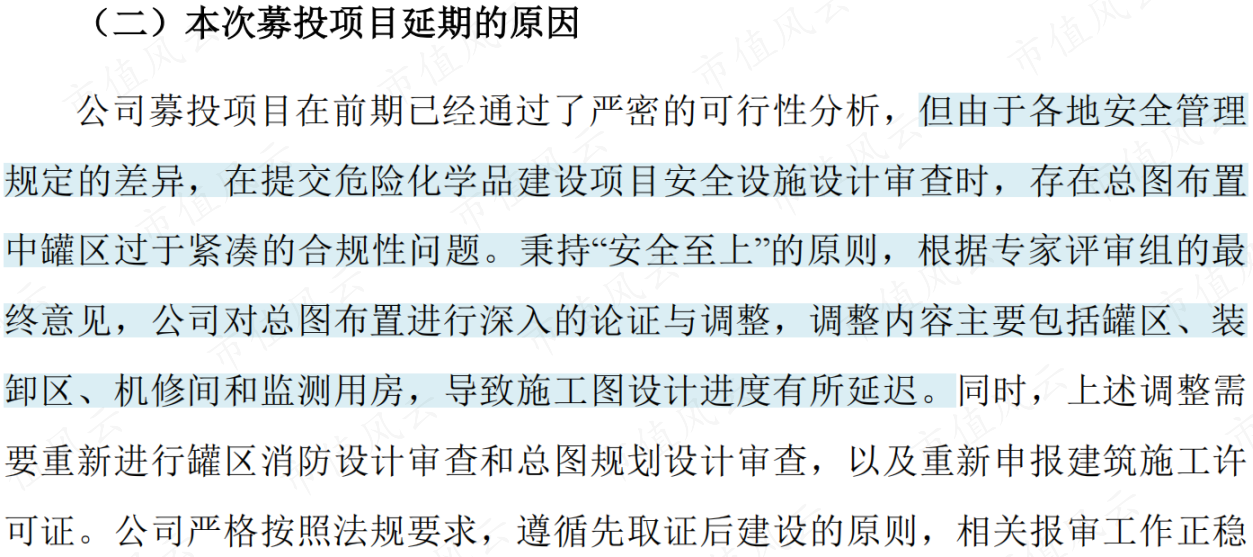

从量价看,2022年量价都跌;2023年销量有所收复,但售价接近腰斩。

2023年销量收复的原因主要在于,石油及页岩油气开采量仍处于较高水平,出口施展相对较好。

(起首:公司公告)

进一步分析,聚醚胺业务受阛阓供需相干影响较大:

(1)2020年前后,一方面国内风电抢装,另外跟着原油价钱走高,页岩油气开采量加多,同期国际供应链受疫情影响,开工率较低,多重原因导致聚醚胺供需失衡,家具供不应求,量价都升;

(2)2022年以来,风电需求初始转弱,加之国内聚醚胺新增产能较多,导致竞争加重,聚醚胺阛阓价初始下滑,2024年上半年聚醚胺价钱跌入历史最低位。

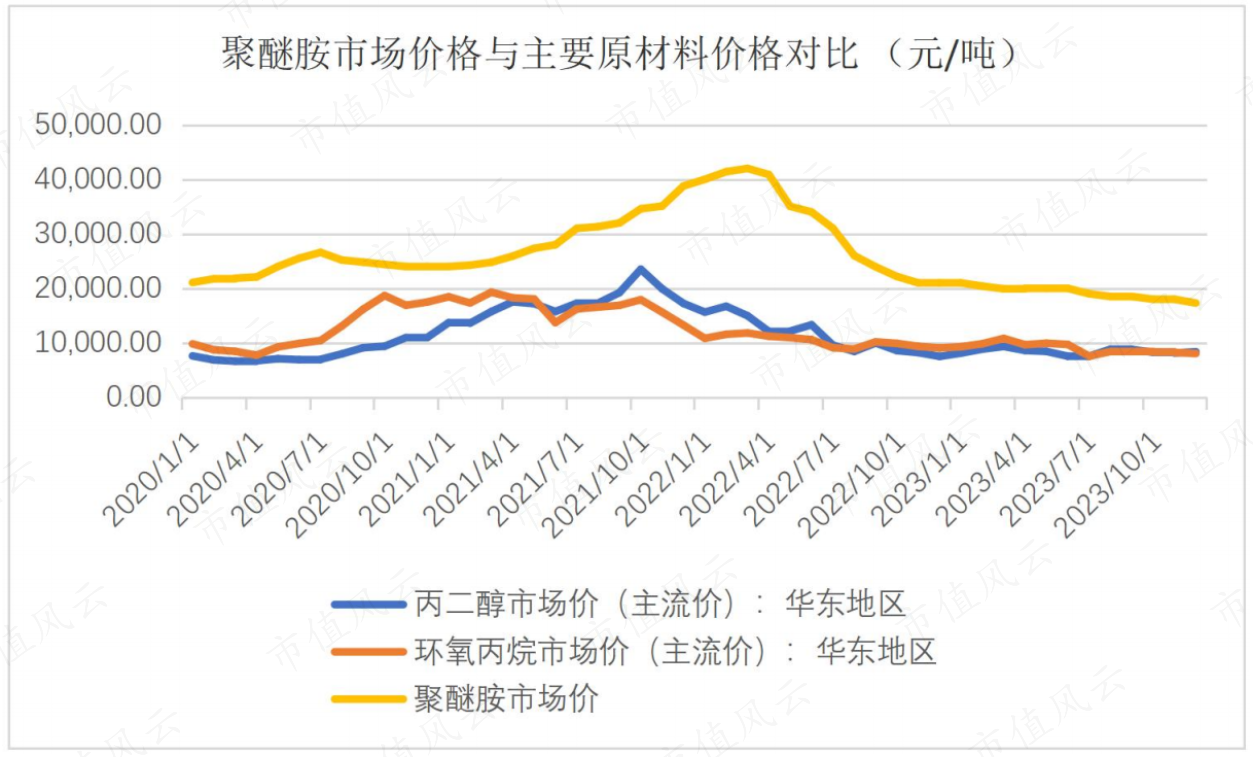

除阛阓供需相干外,聚醚胺价钱还受原材料价钱下降影响。

2021年下半年以来,公司主要原材料价钱沉稳下落,并逐步传导至聚醚胺。

受订价体系影响,聚醚胺售价一般滞后于原材料价钱,是以2022年公司毛利率仍然有栽种。

(起首:百川盈孚、东方金钱)

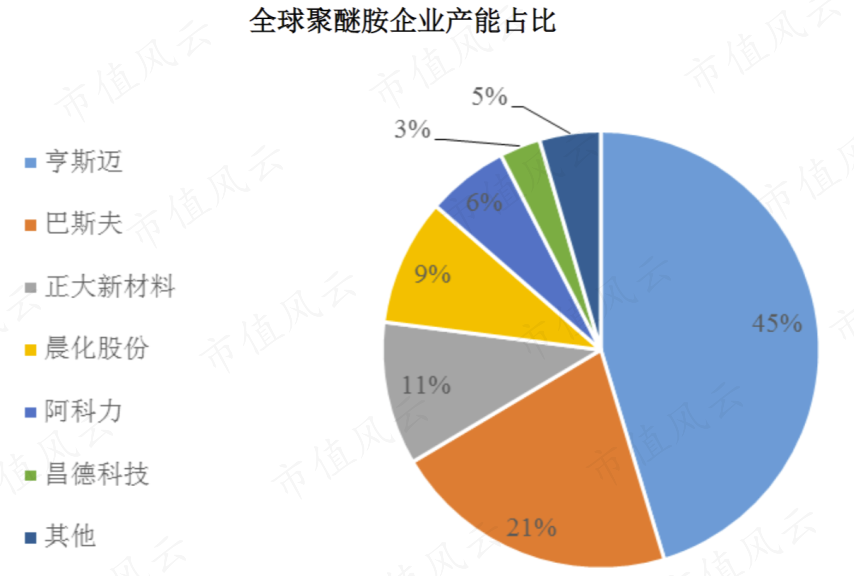

从聚醚胺阛阓形态来看,外资厂商占据了主要阛阓份额。

把柄昌德科技招股书(文书稿),打消2022年末,环球聚醚胺阛阓的主要坐蓐商为好意思国亨斯迈和德国巴斯夫,两家产能占比超60%。国内聚醚胺坐蓐企业数目较少,总共产能约11万吨,其中阿科力2万吨,占比6%。

(起首:昌德科技招股书(文书稿))

在聚醚胺阛阓景气阶段,为心仪下流需求,国内主要聚醚胺坐蓐企业都在加快扩产,如刚直新材料、晨化股份、万华化学、昌德科技和隆华新材等。

2016-2020年,环球聚醚胺阛阓规模从18.4万吨飞腾至28.6万吨,年复合增长率为11.7%。

据不透彻统计,聚醚胺国内企业规划到2025年新增产能约20万吨,这着实是2022年末国内产能的2倍。

(起首:2023年报)

由于公司出口比重较高,且页岩油阛阓仍然保管较高景气度,近几年公司产能哄骗率总体保管在高位。

(起首:公司公告)

在竞争敌手都扩产的布景下,公司也在跟进产能彭胀。

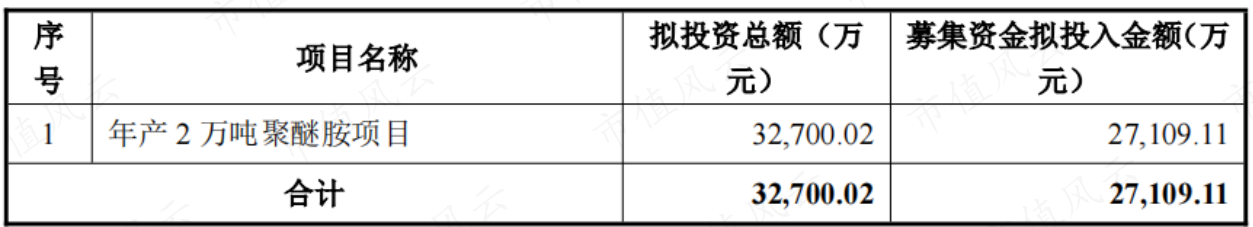

2024年公司完成了定增事项,募资主要用于2万吨聚醚胺扩产样式。

(起首:公司公告)

近日公司发布公告称,年产2万吨聚醚胺样式展望可使用现象时分将从2024年12月展期到2025年12月,展期的原因主若是联想的合规性问题。

风浪君以为,背后应该也有聚醚胺阛阓低迷的身分。

(起首:公司公告)

2、光学材料:需求尚可,但价钱大幅下滑

公司光学级团员物材料家具具有耐腐蚀、耐擦伤、加多色泽度与亮度的特质,无为应用于高端汽车名义光固化涂层。

该类家具超50%出口泰西、日韩等地,主要客户包括富士胶片、杜邦、立邦等企业。另外,比年来公司还干涉了国表里著名新动力汽车供应链。

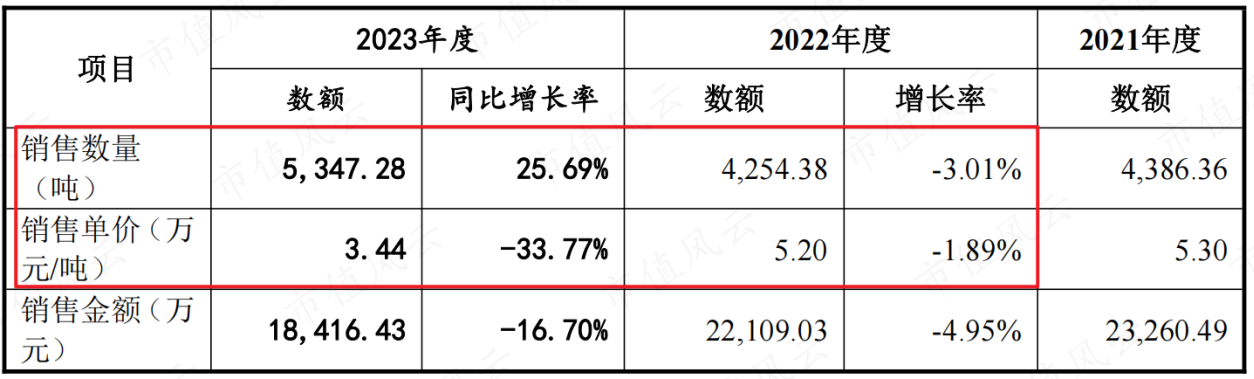

近几年光学材料家具销量相对清楚,受国际需求增长影响,2024年上半年销量同比增长36.8%。

但受原材料价钱下降影响,2023年光学材料销售单价出现了大幅下滑。

(起首:公司公告)

这也导致2023年光学材料营收同比下滑16.7%,本年上半年营收同比基本抓平。

受价钱传导滞后影响,近两年毛利率也下滑较大。

(起首:同花顺iFind,制表:市值风浪APP)

在光学级团员物材料用树脂领域,以德固赛和日本三菱化学为代表的外资企业仍占据主导地位,现阶段公司在国内相对跳跃。

(起首:2023年报)

再回到开篇提到的COC/COP材料业务。

2024上半年,环烯烃单体已销售11.9吨。当今团员物已干涉量产阶段。

(起首:公司公告)

且已存注重向客户,其中某家光学元件客户注重向条约中就有将来每年2500吨的采购规划。

(起首:公司公告)

此外,公司还在鼓励COC材料的新品拓荒。

2023年,公司“基于环烯烃共聚物的骨建造和器官芯片材料拓荒”样式入围国度工业和信息化部及国度药品监督措置局聚拢组织开展的《生物医用材料立异任务揭榜挂帅(第一批)》名单,该样式还处于实验室试制阶段。

2024年上半年,公司新立项“生物医药包装专用环烯烃共聚物(COC)的拓荒”、“电子光学专用环烯烃共聚物(COC)的拓荒”等样式。

(起首:2023年报)

总体而言,COC/COP行业举座还处于国产替代低级阶段。

除公司外,当今国内还有拓烯科技、无锡阿科力、辽宁鲁华泓锦、金发科技、万华化学、益丰生化、盖丰新材料等多家公司在鼓励COC/COP国产化,部分厂商已杀青工业化量产。

三、解放现款流转负,分成不清楚

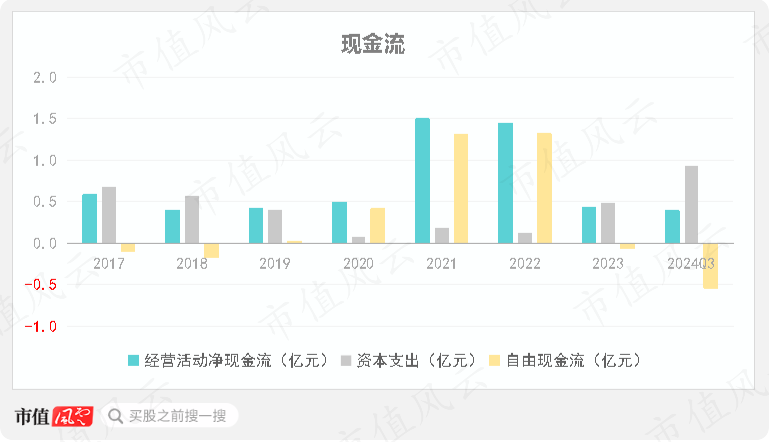

2017年以来,公司计划净现款流均为正,近两年跟着投资项目的鼓励,解放现款流初始转负。

(起首:同花顺iFind,制图:市值风浪APP)

公司历史上基本无有息欠债,资产欠债率不高。

从资产结构看,在建工程及固定资产占比拟高,达到41.3%(三季度末)。

上市以来,公司累计股权融资4.6亿元,累计分成1.9亿元。受事迹波动影响,公司分成率还不太清楚,平中分成率为44.9%。